Silikon Vadisi Bankasının (SVB) ardından New York merkezli Signature Bank'a da kayyum atandığı bildirildi. New York Finansal Hizmetler Departmanından (DFS) yapılan açıklamada, ABD Federal Mevduat Sigorta Kurumu (FDIC) tarafından mevduat sahiplerini korumak için Signature Bank'a kayyum atandığı duyuruldu.

Signature Bank'ın, 31 Aralık 2022 itibarıyla yaklaşık 110,4 milyar dolarlık varlığı ve yaklaşık 88,6 milyar dolarlık mevduatı bulunduğu kaydedilen açıklamada, bankanın FDIC sigortalı olduğu bildirildi.

Açıklamada, DFS'nin tüketicileri korumak, regüle ettiği kuruluşların sağlıklı işleyişiyle küresel finansal sistemin istikrarını korumak için piyasa trendlerini izleyerek diğer kurumlarla yakın iş birliği içinde olduğu vurgulandı.

BU YIL İFLASA UĞRAYAN İLK FDIC SİGORTALI KURUM SVB OLMUŞTU

Kaliforniya merkezli SVB'nin, 21 milyar dolarlık tahvil pozisyonunu yaklaşık 1,8 milyar dolar zararla kapatması ve 2 milyar doların üzerinde sermaye artırımına gideceğini duyurması sonrası hisse fiyatı yüzde 60'ın üzerinde değer kaybetmişti.

Bazı girişim sermayesi yatırımcılarının şirketlere paralarını bankadan çekmelerini tavsiye etmesi sonrası bankanın kayıplarının sürmesiyle işlemleri askıya alınmıştı.

FDIC, 10 Mart'ta piyasalarda düşüşe neden olan SVB'ye kayyum atandığını bildirirken, SVB'nin bu yıl iflasa uğrayan ilk FDIC sigortalı kurum olduğu kaydedilmişti.

SVB'nin iflası, 2008 küresel finansal krizinden bu yana ABD'de kayıtlara geçen en büyük banka iflaslarından biri olmuştu. Bu türden en büyük iflas, 2008'deki kriz sırasında Washington Mutual tarafından yaşanmıştı.

ABD HAZİNE BAKANI YELLEN, SVB İÇİN KURTARMA PAKETİNE SICAK BAKMADI

ABD Hazine Bakanı Janet Yellen, Silikon Vadisi Bankası'nın (SVB) kurtarılmayacağını ancak mevduat sahiplerini korumak için çalıştıklarını ifade etti.

Bakan Yellen, CBS televizyonuna verdiği röportajda, SVB çevresindeki gelişmeler ve ABD bankacılık sistemindeki endişelere ilişkin değerlendirmelerde bulundu.

Amerikan bankacılık sisteminin güvenli ve iyi sermayelendirilmiş olduğunu belirten Yellen, yaşanan durumu ele almak için uygun politikaları tasarlamak üzere tüm hafta sonu bankacılık düzenleyicileriyle çalıştığını aktardı.

Yellen, bir bankada yaşanan sıkıntıların sağlam olan diğer bankalara yayılmamasından emin olmak istediklerini kaydetti.

Durumun sektörü korumak için banka kurtarma paketlerine yol açan yaklaşık 15 yıl önceki finansal krizden çok farklı olduğunu vurgulayan Yellen, "Bunu (Kurtarma paketi) bir daha yapmayacağız. Ancak mevduat sahipleri konusunda endişeliyiz ve onların ihtiyaçlarını karşılamaya odaklandık." ifadesini kullandı.

2008'DEN BU YANA EN BÜYÜK İFLAS

Kaliforniya merkezli SVB'nin, 21 milyar dolarlık tahvil pozisyonunu yaklaşık 1,8 milyar dolar zararla kapatması ve 2 milyar doların üzerinde sermaye artırımına gideceğini duyurması sonrası geçen hafta, hisse fiyatı yüzde 60'ın üzerinde değer kaybetmişti.

Bazı girişim sermayesi yatırımcılarının şirketlere paralarını bankadan çekmelerini tavsiye etmesi sonrası bankanın kayıplarının sürmesiyle işlemleri askıya alınmıştı.

ABD Federal Mevduat Sigorta Kurumu (FDIC), 10 Mart'ta piyasalarda düşüşe neden olan SVB'ye kayyum atandığını bildirmişti. FDIC'den yapılan açıklamada, SVB'nin bu yıl iflasa uğrayan ilk FDIC sigortalı kurum olduğu kaydedilmişti.

SVB'nin iflası, 2008 küresel finansal krizinden bu yana ABD'de kayıtlara geçen en büyük banka iflaslarından biri olmuştu. Bu türden en büyük iflas, 2008'deki kriz sırasında Washington Mutual tarafından yaşanmıştı.

ABD'nin 16. büyük bankası olan SVB, teknoloji endüstrisi bankacılığında uzmanlaşmıştı.

GOLDMAN'IN FED BEKLENTİSİ DEĞİŞTİ

ABD'de bir hafta içinde üç bankanın çökmesinin ardından 22 Mart'ta faiz kararını açıklayacak olan ve bu toplantıda, verilere bağlı olarak, faiz artış boyutunu 25 baz puandan 50 baz puana çıkarma ihtimali olan Fed'in işi de zorlaştı.

ÇÖKÜŞÜN SEBEBİ FAZİ ARTIRIMI

SVB'nin çöküşü, Fed'in sıkı para politikasının maliyetinin bir örneği oldu. Banka uzun vadeli tahvillere ciddi ölçüde yatırım yapmıştı ancak bu tahvillerin değeri faizlerin yükselişi ile eridi. Bu süre zarfında Fed faiz artırdıkça bankanın borçlanma maliyetleri de yükseldi.

Goldman Sachs artık bu ay için Fed'den faiz artışı beklemediğini duyurdu. Jan Hatzius liderliğindeki ekonomistler, yayımladıkları notta, bankacılık sisteminde yaşanan stres nedeniyle gelecek aylara dair belirsizlikler bulunduğuna işaret etti.

TÜRKİYE'DE TANTANACILAR YİNE SINIFTA KALDI

Türkiye, tüm dünyanın faiz artırdığı dönemde faiz indirimine giderek büyüme beklentilerini sürekli geliştirmiş, tüm dünyada konuşulan bir başarıya imza atmıştı. Başarıyı görmezden gelerek felaket senaryoları yazan CHP yandaşı tantanacı ekonomistler ise karalama kampanyasına soyunmuştu. ABD'de yaşanan banka krizinin sebebinin faiz olduğu ortaya çıkarken Türkiye'deki tantanacı ekonomistlerin bu konuda nasıl bir yorum yapacağı ise merak konusu oldu.

SVB TSUNAMİ ETKİSİ BÜYÜYOR

ABD'nin batan 16'ncı büyük bankası Silicon Valley Bank'ın (SVB) yarattığı tsunami büyüyerek devam ediyor. Teknoloji şirketlerinden, havacılık girişimlerine ve kripto para firmalarına hatta İsrailli şirketlere kadar 10 milyarlarca dolar bankada bulunuyor. Şu anda en büyük riski olan firma, dünyanın en büyük stabilcoinlerinden birinin operatörü olan Circle. Firma, rezervlerinin 3.3 milyar dolarının Silicon Valley Bank'ta sıkışıp kaldığını ve yaşanan şokun token değerinde bir düşüşü tetiklediğini açıkladı. 1 dolarlık sabit değerde kalması için tasarlanmış bir stablecoin'in fiyatının aniden düşmesi piyasada panik yarattı.

Circle'ın yaptığı duyuru, şirketin USDC kripto para biriminin dolar karşısında çıpasını kaybetmesine neden oldu. ABD borsası Coinbase, USDC ile dolar arasındaki dönüşümleri geçici olarak durdurduğunu açıkladı. Circle, SVB için acil bir federal kurtarma planı çağrısında bulundu. Binance ise USDC'nin Binance markasını taşıyan bir stablecoin olan BUSD'ye otomatik dönüşümlerini durduracağını belirtti.

NETANYAHU ALARMDA

İsrail Başbakanı Benyamin Netanyahu da ABD tarihindeki en büyük ikinci banka iflasının teknoloji endüstrisinde derin bir kriz yarattığı konusunda uyarıda bulundu. Sabah'ta yer alan habere göre, Netanyahu, "Yüksek teknoloji dünyasında büyük bir krize yol açan Amerikan yatırım bankası Silicon Valley Bank'ın çöküşünü yakından izliyorum" dedi. Netanyahu, üst düzey İsrailli teknoloji liderleri ile temas halinde olduğunu söyledi. Netanyahu "Gerekirse, İsrailli yüksek teknoloji şirketlerinin ve çalışanlarının sorumluluğu dışında, faaliyet merkezi İsrail'de olan İsrailli şirketlere, yaşanan kriz nedeniyle nakit akışı sorununu atlatmaları için yardımcı olmak için adımlar atacağız" şeklinde konuştu.

ÇÖKÜŞÜN ETKİLEDİĞİ FİRMALAR

ROKU: Bir dijital medya donanım şirketi olan Roku, nakit parasının yaklaşık yüzde 26'sını Silicon Valley Bank Financial'da tuttu. Firma tahmini 487 milyon doların bankada olduğunu ve kalan 1.4 milyar doların diğer finansal kurumlara dağıtıldığını belirtti.

CIRCLE: Circle, bankada 3.3 milyar dolar tuttuğunu ve kalan 40 milyar doların başka bir yerde tutulduğunu açıkladı.

ROBLOX: Roblox, bankadaki 3 milyar dolarının 150 milyonunu yani yüzde 5'ini SVB'de tuttu. Video oyun şirketi SVB'nin çöküşünün günlük operasyonları üzerinde 'etkisi olmayacağını' açıkladı.

BLOCKFİ: Kasımda iflas başvurusunda bulunan kripto borsa platformu BlockFi, bankada 227 milyon dolarlık sigortasız varlık olduğunu açıkladı.

ROCKET LAB: Havacılık şirketi Rocket Lab USA, SVB'deki toplam nakitinin yüzde 7.9'unu yani 38 milyon dolar tuttuğunu duyurdu.

JUNIPER NETWORKS: Ağ donanımı şirketi, SVB'de 880 milyon doları olduğunu açıkladı.

LENDINGCLUB: Varlıkları toplam 8 milyar dolar olan LendingClub, SVB'de 21 milyon doları olduğunu açıkladı.

UNITY SOFTWARE: Video oyunlarıyla tanınan Unity, nakit ve nakit benzerlerinin yüzde 5'ini SVB'de tutuyor.

IRHYTHM TECHNOLOGIES: iRhythm Technologies, ödenmemiş 35 milyon dolarlık vadeli krediye ek olarak SVB'de 54.5 milyon dolarlık hisseye sahip olduğunu açıkladı.

ABD HAZİNE BAKANLIĞI, FED VE FDIC'DEN SVB İLE SİGNATURE BANK'A İLİŞKİN ORTAK AÇIKLAMA

ABD Hazine Bakanlığı, ABD Merkez Bankası (Fed) ve ABD Federal Mevduat Sigorta Kurumu (FDIC), Silikon Vadisi Bankası'nın (SVB) iflasının ardından mevduatların korunmasına ilişkin alınan kararları açıkladı ve SVB müşterilerinin mevduatlarına pazartesinden itibaren erişebileceklerini bildirdi.

ABD Hazine Bakanı Janet Yellen, Fed Başkanı Jerome Powell ve FDIC Başkanı Martin Gruenberg, SVB ve Signature Bank'a ilişkin ortak açıklama yaptı.

Halkın bankacılık sistemine olan güvenini güçlendirerek ABD ekonomisini korumaya yönelik kararlı adımlar atıldığı belirtilen açıklamada, "Bu adım, ABD bankacılık sisteminin, güçlü ve sürdürülebilir ekonomik büyümeyi teşvik edecek şekilde mevduatları koruma ve hanehalkları ile işletmelerin krediye erişimini sağlama yönündeki hayati rollerini yerine getirmeye devam etmesini sağlayacak." değerlendirmesinde bulunuldu.

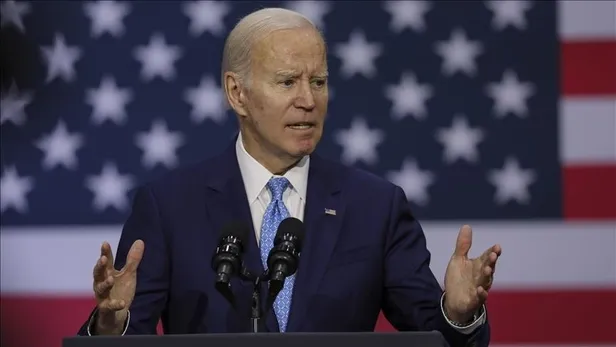

Açıklamada, ABD Hazine Bakanı Yellen'ın, FDIC ve Fed'in önerilerini dinledikten ve ABD Başkanı Joe Biden ile istişare ettikten sonra FDIC'nin SVB kararının tüm mevduat sahiplerini tamamen koruyacak şekilde tamamlanmasını sağlayacak eylemleri onayladığı kaydedildi.

Ortak açıklamada, "Mudiler, 13 Mart Pazartesi gününden itibaren paralarının tamamına erişebilecekler. SVB kararıyla ilgili hiçbir kayıp, vergi mükellefleri tarafından karşılanmayacak." ifadesi kullanıldı.

"SİGNATURE BANK İÇİN DE BENZER BİR SİSTEMİK RİSK DURUMUNU DUYURUYORUZ"

New York merkezli Signature Bank'ın da iflas ettiği aktarılan açıklamada, "Eyalet otoritesi tarafından kapatılan Signature Bank için de benzer bir sistemik risk durumunu duyuruyoruz." değerlendirmesinde bulunuldu.

Bu kurumun tüm mudilerinin bütün hale getirileceği belirtilen açıklamada, SVB kararında olduğu gibi vergi mükelleflerinin bu bankayla ilgili de hiçbir zararı karşılamayacağı vurgulandı.

Açıklamada, hissedarlar ve belirli teminatsız alacaklıların korunmayacağı kaydedildi.

Hazine Bakanlığı, Fed ve FDIC'nin açıklamasında, FDIC'nin sigortasız mudileri desteklemek için uğradığı zararların kanun gereği bankalara özel bir değerlendirme yapılarak tazmin edileceği aktarıldı.

FED'DEN UYGUN MEVDUAT KURUMLARINA EK FON

Fed'in bankaların tüm mevduat sahiplerinin ihtiyaçlarını karşılayabilmelerine yardımcı olmak için uygun mevduat kurumlarına ek finansman sağlayacağını duyurduğuna da işaret edilen açıklamada, ABD bankacılık sisteminin büyük ölçüde finansal krizden sonra yapılan reformlar nedeniyle dirençli ve sağlam bir temel üzerinde durduğu vurgulandı.

Açıklamada, atılan yeni adımlarla birlikte söz konusu reformların mudilerin tasarruflarının güvende kalmasını sağlamak için gerekli adımları atma taahhüdünü gösterdiği kaydedildi.

Öte yandan Fed'den yapılan bir diğer açıklamada, uygun mevduat kurumlarına sağlanacak ek finansmanın bankacılık sisteminin mevduatları koruma kapasitesini güçlendireceği ve ekonomiye sürekli para ile kredi sağlanmasına imkan vereceği aktarıldı. Açıklamada, "Fed, ortaya çıkabilecek herhangi bir likidite baskısını ele almaya hazır." ifadesi kullanıldı.

Mevduat kurumlarına bir yıla kadar kredi sağlayacak ek finansma için Banka Vadeli Finansman Programı'nın (BTFP) oluşturulacağı bildirilen açıklamada, ABD Hazine Bakanlığının programa Borsa İstikrar Fonu'ndan 25 milyar dolara kadara kadar kaynak sağlayacağı belirtildi.

Açıklamada, Yellen'ın FDIC'nin SVB ve Signature Bank kararlarını hem sigortalı hem de sigortasız tüm mevduat sahiplerini tamamen koruyacak şekilde tamamlamasını sağlayacak eylemleri onaylamasının finansal sistemdeki stresi azaltacağı, finansal istikrarı destekleyeceği ve işletmeler, hanehalkı, vergi mükellefleri ve genel olarak ekonomi üzerindeki etkileri en aza indireceği vurgulandı.

ABD Başkanı Joe Biden, Silikon Vadisi Bankası (SVB) ve Signature Bank'ın iflası gibi durumlarla yeniden karşılaşmamak için daha büyük bankaların denetimini ve düzenlemesini güçlendirme çabalarını sürdüreceklerini belirtti. Biden, bankacılık sistemine güveni artırmaya yönelik aksiyonlara ilişkin açıklama yaptı.

Talimatıyla hafta sonu boyunca Silikon Vadisi Bankası (SVB) ve Signature Bank'taki sorunların çözümü için gayretle çalışıldığını belirten Biden, Amerikalı işçileri ve küçük işletmeleri koruyan ve finansal sistemi güvende tutan hızlı bir çözüme ulaşılmasından duyduğu memnuniyeti ifade etti.

Biden, çözümün aynı zamanda vergi mükelleflerinin paralarının riske atılmamasını da sağladığını vurgulayarak, Amerikan halkı ve işletmelerinin ihtiyaç duyduklarında banka mevduatlarına ulaşabileceklerine dikkati çekti.

Tekrar benzer sorunlarla karşılaşmamak için yapılacaklara işaret eden Biden, "Bu karmaşanın müsebbiplerini tamamen sorumlu tutmaya ve bir daha bu duruma düşmemek için daha büyük bankaların denetimini ve düzenlemesini güçlendirmeye yönelik çabalarımızı sürdürmeye kararlıyım. Yarın sabah, tarihi ekonomik toparlanmamızı korumak için esnek bir bankacılık sistemini nasıl devam ettireceğimize dair açıklamalar yapacağım." ifadelerini kullandı.

MEVDUATLARIN KORUNMASINA İLİŞKİN KARARLAR AÇIKLANMIŞTI

ABD Hazine Bakanlığı, ABD Merkez Bankası (Fed) ve ABD Federal Mevduat Sigorta Kurumu (FDIC), SVB'nin iflasının ardından mevduatların korunmasına ilişkin alınan kararları açıklamış ve SVB müşterilerinin mevduatlarına pazartesinden itibaren erişebileceklerini bildirmişti.

New York merkezli Signature Bank'ın da tüm mudilerinin bütün hale getirileceği belirtilmiş, SVB kararında olduğu gibi vergi mükelleflerinin bu bankayla ilgili de hiçbir zararı karşılamayacağı açıklanmıştı.

Fed de bankaların tüm mevduat sahiplerinin ihtiyaçlarını karşılayabilmelerine yardımcı olmak için uygun mevduat kurumlarına ek finansman sağlayacağını duyurmuştu.